Ипотечный кризис стал поводом поискать другие, более стабильные механизмы финансирования стройки. На поверхности идея, которая работает за рубежом, — ссудо-сберегательные кассы. В случае принятия уже разработанного законопроекта у россиян появится возможность получать кредит на жилье под 4–6%, причем без триллионных расходов из бюджета. Против могут быть банкиры, которые лишатся сотен миллиардов от ипотечников. В чем плюсы и минусы стройсберкасс, возможно ли накопить 2 млн за пять лет, сколько добавит государство и почему закон могут «торпедировать», вместе с экспертами разбирался «БИЗНЕС Online».

Плюсом к закону о жилищных депозитах, который прошел в Госдуме РФ первое чтение, депутаты предложили еще одну альтернативу ипотеке. Это строительные сберегательные кассы (ССК)

Плюсом к закону о жилищных депозитах, который прошел в Госдуме РФ первое чтение, депутаты предложили еще одну альтернативу ипотеке. Это строительные сберегательные кассы (ССК)

Закон о стройсберкассах ушел в правительство — идею поддержали Хуснуллин и Файзуллин

Плюсом к закону о жилищных депозитах, который прошел в Госдуме РФ первое чтение, депутаты предложили еще одну альтернативу ипотеке. Это строительные сберегательные кассы (ССК).

Как рассказал «БИЗНЕС Online» депутат Госдумы от Татарстана Айрат Фаррахов, он вместе с коллегами Оксаной Дмитриевой и Олегом Димовым отправил документ (есть в распоряжении редакции) сначала для заключения в правительство на имя премьер-министра Михаила Мишустина. «Посмотрим, что там скажут», — отметил Фаррахов, добавив, что законопроект готовы еще доработать, после чего внести в Госдуму.

Поддержка в правительстве у инициативы уже есть. В частности, неделю назад об ССК в Госдуме РФ высказался вице-премьер РФ Марат Хуснуллин, пояснив, что существует два соответствующих законопроекта, подготовленных разными депутатами, и выразив готовность участвовать в их дальнейшей проработке и объединении.

Я это абсолютно поддерживаю. Надо как можно быстрее законопроект вносить и запускать в жизнь.

Существование идеи подтвердил «БИЗНЕС Online» и министр строительства и ЖКХ РФ Ирек Файзуллин. «Это проект закона, он уже вносился несколько раз. Сейчас находится на доработке», — прокомментировал он.

Строительство жилья в стране прочно подсело на ипотечную иглу, до 80–90% сделок с новостройками совершается по льготным ипотечным программам

Строительство жилья в стране прочно подсело на ипотечную иглу, до 80–90% сделок с новостройками совершается по льготным ипотечным программам

Почему сейчас?

Строительство жилья в стране прочно подсело на ипотечную иглу, до 80–90% сделок с новостройками совершается по льготным ипотечным программам. Отрасль фактически попала в ловушку. С одной стороны, отмена субсидированной ипотеки грозит обвалом продаж и каскадным банкротством сначала застройщиков, а потом и банков. С другой — поддерживать льготы в условиях высокой ключевой ставки ЦБ для казны стало вопиюще дорого.

Разница между льготной ставкой ипотеки (6–8% годовых) и рыночной (17% годовых) бросается в глаза, и ее компенсируют из бюджета. Как пишут разработчики документа, сейчас в России выдано 2,68 млн льготных ипотек на общую сумму 11,33 трлн рублей. После того как ЦБ поднял «ключ» до 16% годовых, расходы федерального бюджета на субсидирование льготной и семейной ипотеки по сравнению с 2023 годом в 2024-м растут в 4 раза с 119 млрд до 454 млрд рублей.

«Фактически это перекачка средств не в строительство, а в те же банки. С одной стороны, граждане дают источник для строительства, улучшения жилищных условий, но примерно половину забирают субсидии банку», — заявила «БИЗНЕС Online» Дмитриева.

Мы думаем, что финансируем жилищное строительство, а на самом деле — банковскую систему.

И это не предел: пока продолжаются льготные программы, они требуют субсидирования. Так что, по мнению разработчиков закона об ССК, расходы в перспективе вырастут до 500–600 миллиардов. Более того, в расчете на один льготный кредит, который в среднем составляет 4 млн рублей, государство тратит 1,7 млн, т. е. 42% объема кредита, подсчитали авторы документа. Эти деньги получают банки. Собственно говоря, недаром ведь 2023 год стал самым прибыльным для банковской системы страны, заработавшей 3,3 триллиона?

По оценкам Дмитриевой, надувается ипотечный пузырь: на рыночных условиях ипотека не работает (много ли желающих брать ипотеку под 17–19%?). До 90% ипотечных сделок с новыми квартирами идет через льготную ипотеку, указывают в ЦБ. Расширение льготной программы уперлось в бюджетные возможности, поэтому ее сворачивают: «путинскую» ипотеку под 8% отменяют с 1 июля, также изменятся условия «Семейной ипотеки» под 6%. По одному из вариантов такая ставка будет доступна для семей с детьми младше 6 лет (это прямое поручение президента РФ), а если дети старше, то ставка окажется 12%. Также ужесточились требования к заемщикам, усложняются условия выдачи, первоначальный взнос повысили до 20% — все это связано со стремлением снизить долю субсидируемой ипотеки хотя бы до половины.

По оценкам Дмитриевой, надувается ипотечный пузырь: на рыночных условиях ипотека не работает (много ли желающих брать ипотеку под 17–19%?)

По оценкам Дмитриевой, надувается ипотечный пузырь: на рыночных условиях ипотека не работает (много ли желающих брать ипотеку под 17–19%?)

Самое обидное, что за годы льготной ипотеки резко выросла цена жилья, т. е. оно не стало более доступным. На момент появления программы в 2020 году «квадрат», по оценкам минстроя России, в Татарстане стоил 53 тыс. рублей, в 2024-м — уже 133 тысячи. Это рост в 150%, в 5 раз быстрее, чем инфляция. По стране картина примерно та же. За три года новостройки подорожали почти вдвое, а разрыв цен со вторичным рынком вырос с 10 до 42%. В итоге свежекупленная за 10 млн рублей квартира на вторичке продается с дисконтом уже за 7 млн, что чревато риском и для банков, прокредитовавших такую сделку, говорят в ЦБ.

Совершенно, на мой взгляд, очевидно, что экономия граждан на льготной ставке по ипотеке не должна быть нивелирована ростом стоимости жилья.

При этом объем ввода жилья в РФ за то же время вырос на треть с 80 млн кв. м до 110 млн кв. метров. «Без льготной ипотеки мы этого не достигли бы никогда», — считает Хуснуллин. Нюанс, однако, в том, что почти половина этих объемов приходится на частные дома. И получается, что сейчас рост строительства льготная ипотека не очень-то стимулирует. Эффект исчерпан, пришло время что-то менять.

В этих условиях выходом могут стать и ССК, т. к. схема потребует от государства гораздо меньших затрат. Как считает Фаррахов, в данном механизме есть большие перспективы даже с точки зрения исламского банкинга. «Мне кажется, что мы эту историю станем крутить, — отметил он в разговоре с нашем изданием. — Эльвира Набиуллина 15 лет была против исламского банкинга, но эксперимент все равно запустили. Приходит время, когда такие вещи становятся нужны. Сейчас время пришло».

За годы льготной ипотеки резко выросла цена жилья, т. е. оно не стало более доступным. На момент появления программы в 2020 году «квадрат», по оценкам минстроя России, в Татарстане стоил 53 тыс. рублей, в 2024-м — уже 133 тысячи

За годы льготной ипотеки резко выросла цена жилья, т. е. оно не стало более доступным. На момент появления программы в 2020 году «квадрат», по оценкам минстроя России, в Татарстане стоил 53 тыс. рублей, в 2024-м — уже 133 тысячи

В чем суть строительных сберкасс

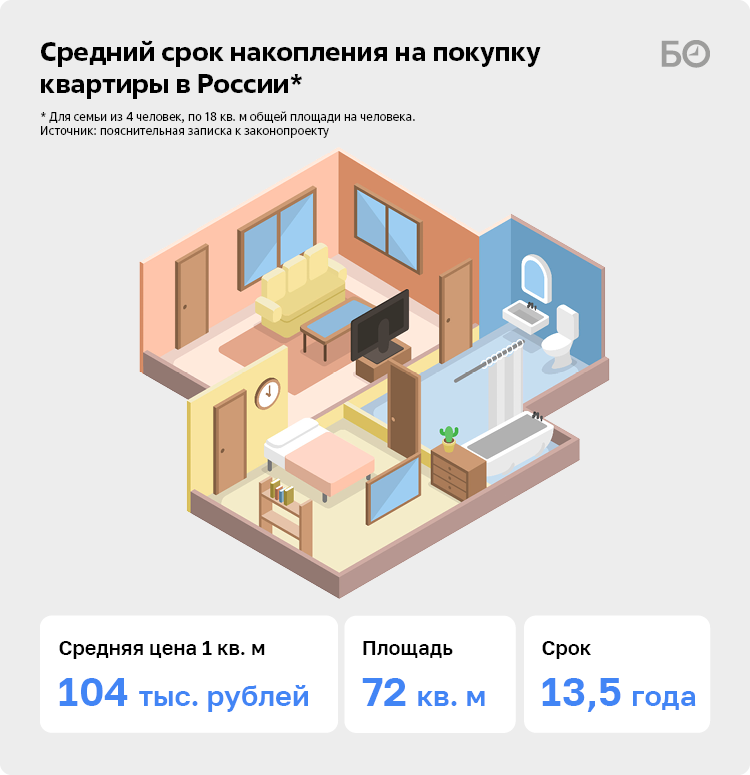

Законопроект предлагает создавать строительные сберегательные кассы. Это узкоспециализированные банки, задача которых — привлечь деньги в долгосрочные вклады, а затем предоставить вкладчикам кредиты на новое жилье (ну и на отдельных условиях — на капремонт многоквартирных домов). Надзор за деятельностью ССК должен осуществлять Банк России.

Как это работает?

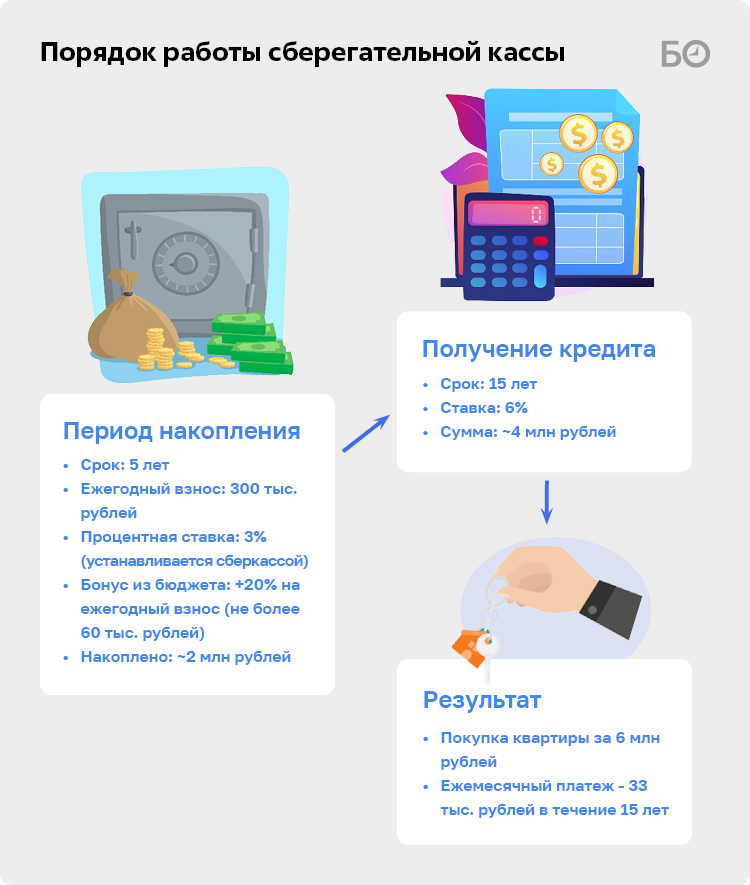

Вклад под низкий процент. Граждане вкладывают деньги в ССК на срок не менее двух лет (верхняя планка не ограничена). При этом доход будет низким, 1–3% годовых — ставку определяет стройсберкасса. Но по прошествии срока вклада ССК выдаст кредит также под низкий процент. Разница между вкладом и кредитом — не более 3%. Т. е. вполне реально будет получить ипотеку даже под 4% годовых. Поскольку эта система имеет отдельное регулирование, а сберкасса не может ни играть на фондовом рынке, ни баловаться с валютой, ставка кредита от рыночной конъюнктуры не зависит, объясняет Дмитриева.

Премия от государства. Но кому в условиях высокой инфляции интересно копить под 3% годовых? Никому! Потому в систему заложен «пряник». Государство будет поощрять вкладчиков премией в 20% от ежегодного прироста вклада. При этом максимальная сумма премируемого прироста — 300 тыс. рублей, таким образом ежегодно государство увеличит вклад на 60 тысяч. Но не больше: даже если положишь миллион — больше не получишь. Ограничение премии необходимо, чтобы этим не пользовались богатые люди.

Суммы рассчитаны из показателей средней зарплаты по стране, говорит Дмитриева. По ее словам, человек со средними доходами (73 тыс. рублей в месяц) за год как раз может накопить 300 тыс. рублей. «Хотя, думаю, если законопроект будут принимать, то премию нужно увеличить на перспективу, как и сумму, на которую начисляется премия. Обычно для старта стройсберкасс ставки делают выше. Когда это получает популярность, уменьшают. На первые годы работы премия доходит до 30 процентов», — добавила она.

Копить таким образом можно бесконечно долго — например, ребенку на будущую квартиру. Причем открыть вклад в ССК может каждый член семьи. Премия от государства будет начисляться каждому на один счет, т. е. открыть два счета на одно лицо и получить 120 тыс. вместо 60 тыс. не получится.

Получение кредита. При накоплении 30–50% от стоимости квартиры у вкладчика появляется право на получение кредита на оставшуюся сумму. В пояснительной записке уточняется, что период ожидания составляет от 2 до 6 месяцев (зависит от достаточности распределяемой массы). Кредиты, как правило, предоставляются на срок от 7 до 15 лет, ставка — до 6% годовых.

Насколько выгодной может оказаться стройсберкасса? Предположим, вкладчик решил накопить первоначальный взнос на квартиру (30%) в течение трех лет на вкладе под 3% годовых, максимально используя бонусы от государства.

Ежегодное увеличение счета на 300 тыс. рублей даст ему бонус в 60 тысяч. Таким образом, через три года он накопит более 1,1 миллиона. 900 тыс. рублей — взносы вкладчика, 180 тыс. — премии от государства, 27 тыс. — проценты. Т. е. в среднем доходность — 7,6% годовых.

Далее вкладчик может обратиться за кредитом, размер которого может быть в 2 раза больше, чем сумма вклада, т. е. около 3 млн рублей. При ставке кредита в 6% на 15 лет ежемесячный платеж составит около 18 тыс. рублей. Понятно, что за такие деньги ничего не купишь, но можно копить и 5 лет, и 10, ведь возможности вкладчика в нашем примере ограничены 300 тыс. рублей ежегодно.

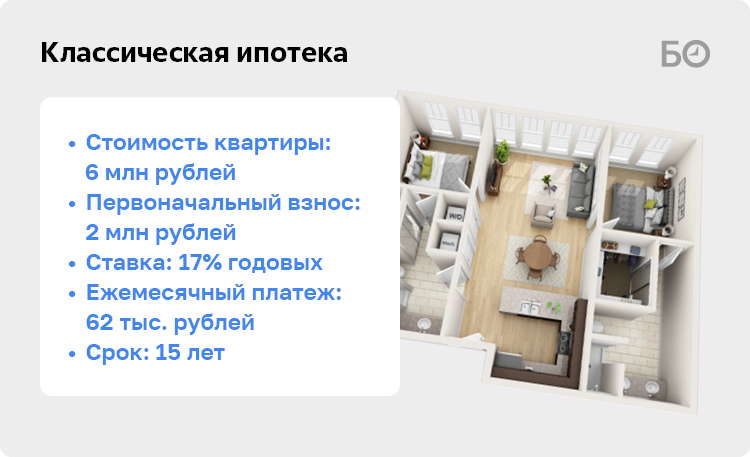

Одна из альтернатив — обычный депозит. Сейчас, к примеру, даже у крупных банков с госучастием можно найти вклады на три года по ставке 15% годовых. Даже первые 300 тыс. рублей, положенных по таким условиям, через три года дадут 135 тыс. рублей прироста, а ведь вы будете класть по 300 тыс. еще дважды, снижая сроки. И если ставка не изменится, в итоге вы получите сумму почти 1,2 миллиона. Без всяких сберкасс. Но кто вам сейчас гарантирует такие цифры? Да и ипотеку потом надо будет брать коммерческую, а какой окажется ее ставка — тоже никто не скажет. Если брать ипотеку на 2 млн в коммерческом банке сейчас, то ежемесячный платеж по ставке 17% составит 34 тысячи.

Ограничения. Накопленные деньги, а также полученный после этого кредит можно потратить только на улучшение жилищных условий, т. е. на приобретение или возведение жилья, покупку земельного участка для строительства, капремонт, а также погашение кредитов в ССК или банках, полученных для улучшения жилищных условий. Приобретаемый объект будет в залоге у ССК. Также могут быть предоставлены кредиты без обеспечения, если объем выданных средств не превышает 1 млн рублей. Причем совокупный объем кредитов без обеспечения у стройсберкассы не может превышать 30% объема текущей ссудной задолженности ССК.

Можно ли расторгнуть договор досрочно? Конечно. В этом случае вкладчик получит средства сберегательного вклада и начисленные на них скромные проценты. А вот премию от государства придется вернуть. Получить ее можно лишь при сроке накопления более двух лет и использовании вклада для улучшения жилищных условий.

Можно ли использовать маткапитал? Да, на него также ежегодно будут начисляться проценты и премия от государства. Но получить возврат средств или заключить кредитный договор можно не ранее, чем ребенку исполнится три года. В случае досрочного расторжения договора вклада средства маткапитала вернутся в пенсионный фонд РФ, вкладчик сможет впоследствии их использовать.

Идея строительных сберегательных касс не нова, хотя в России подобного опыта не было, если не считать жилищные накопительные кооперативы, но в Европе этот вариант покупки жилья популярен и развивается уже лет 200

Идея строительных сберегательных касс не нова, хотя в России подобного опыта не было, если не считать жилищные накопительные кооперативы, но в Европе этот вариант покупки жилья популярен и развивается уже лет 200

История вопроса: в Германии и Словакии 30–40% населения копит в стройсберкассах

Идея строительных сберегательных касс не нова, хотя в России подобного опыта не было, если не считать жилищные накопительные кооперативы, но в Европе этот вариант покупки жилья популярен и развивается уже лет 200.

«Строительные сберегательные кассы получили очень широкое развитие в Центральной Европе — Германии и Австрии — сразу после Второй мировой войны. После 1990-х стимулировали развитие системы строительных сберегательных кооперативов по всем бывшим странам Австро-Венгрии, причем очень успешно. В Словакии чуть ли не 40 процентов населения охвачено системой стройсбережений. В Германии — до 30 процентов», — рассказала Дмитриева.

Главный принцип — доступность и целевое назначение. После периода накопления (в Германии, например, 30–50% цены жилья надо копить в ССК минимум пять лет) выдается кредит по формуле «ставка по депозиту плюс 1–2%».

Механизм стройсберкасс похож на социальную ипотеку, действующую в Татарстане. Она тоже предполагает накопление первоначального взноса и последующее приобретение квартиры. Но есть серьезные отличия.

1. Накопительные взносы в соципотеке не приносят процентов вообще, а в ССК есть хоть какой-то профит.

2. Накопить надо не 30–50% цены квартиры, как в ССК, — в соципотеке достаточно 10%.

3. Ставка соципотеки начисляется не на остаток суммы кредита. На 7% ежегодно дорожают невыкупленные квадратные метры будущей собственной квартиры, а эффект капитализации подстегивает клиента быстрее выкупать их. При этом Госжилфонд довольно лояльно относится к просрочкам, легко заплатить ежемесячный взнос больше либо меньше положенного, проще договориться, если платить стало вообще невозможно. В общем, ГЖФ — это отнюдь не банк.

4. Главный недостаток — клиент получает не кредит, а квартиру, построенную в определенном районе. В результате выбор крайне ограничен: например, в Казани до недавнего времени это был лишь «Салават Купере», а в квартале М14 квартиры по соципотеке давали, к примеру, медикам. В стройсберкассе клиент может выбрать любую квартиру на рынке.

5. Главное достоинство — цена «квадрата». Участник Госжилфонда получает квартиру, цена которой близка к себестоимости строительства. В Казани, например, ГЖФ просит с участника программы по 88 тыс. рублей за 1 кв. метр. А средняя цена от коммерческого застройщика в Казани — около 200 тыс. рублей за «квадрат».

6. Механизм соципотеки тоже предполагает допфинансирование, но не на счет клиента, а на счет фонда. И не из бюджета, как программа ССК, а от бизнеса. Это «добровольно-принудительные» взносы, которые платят крупные предприятия, а взамен получают право включать в программы ГЖФ своих сотрудников.

В России уже были попытки законодательно закрепить такой механизм. Главный идеолог — экс-депутат Госдумы Иван Грачев — предпринимал попытки еще в 2000-е годы. Кроме того, эту инициативу вносили в 2016-м (также Дмитриева и Грачев) и в 2021-м (члены фракции СЗРП во главе с Сергеем Мироновым). Но каждый раз ее отклоняли. Последний раз — 13 апреля 2023 года.

Как рассказал Грачев, на одну из версий законопроекта ему удалось получить резолюцию с одобрением лично президента РФ Владимира Путина. Но и это не помогло: банки во главе с ЦБ и Эльвирой Набиуллиной идею не поддержали.

Набиуллина была всегда против. Она говорила, что надо сначала опробовать в регионах, поскольку схема отличается от обычной банковской. А в регионах это пробовать не имеет смысла. Такое надо делать в стране — и надолго, а не в виде эксперимента.

В общем, это была «отмазка», считает Грачев. «Какие-то регионы пробовали счета в банках на данную тему заводить, но это не решение вопроса», — вспоминал он в беседе с «БИЗНЕС Online».

Попытки поддержать стройку за счет других инструментов тоже имелись. Сначала возник механизм рефинансирования через ипотечные облигации. «В 2000-е годы очень сильно лоббировали схему Federal National Mortgage Association (Fannie Mae) и Federal Home Loan Mortgage Corporation (Freddie Mac), то есть американских ипотечных облигаций. Активное лоббирование уменьшилось после банкротства этих организаций в 2007–2008 годах. У нас данный механизм через систему АИЖК постепенно умер сам по себе», — напомнила Дмитриева.

Тем не менее уже тогда среди экономического блока правительства имелись люди, которые лояльно относились к идее создания ССК и оказались готовы ее развивать. Но явных сторонников не было. «Сейчас же это строительный комплекс, совмещенный с интересами государства и людей», — считает Дмитриева, объясняя очередную попытку внесения законопроекта об ССК.

Анатолий Аксаков отметил, что Госдума в первом чтении уже приняла закон по жилищным накопительным вкладам. По идеологии он похож на ССК, но уже проходит процедуру утверждения — готовится второе чтение в Госдуме

Анатолий Аксаков отметил, что Госдума в первом чтении уже приняла закон по жилищным накопительным вкладам. По идеологии он похож на ССК, но уже проходит процедуру утверждения — готовится второе чтение в Госдуме

Что не так со стройсберкассами?

«БИЗНЕС Online» предложил экспертам оценить потенциал стройсберкасс.

Председатель комитета Госдумы по финансовой политике, председатель президиума совета ассоциации банков России Анатолий Аксаков отметил, что ГД в первом чтении уже приняла закон по жилищным накопительным вкладам. По идеологии он похож на ССК, но уже проходит процедуру утверждения — готовится второе чтение в Госдуме. Эти вклады, по его словам, предложены после того, как идеи со стройсберкассами много лет так и остаются на бумаге.

Это долгосрочный (от 1 года) целевой пополняемый депозит на покупку жилья.

Направить накопленные на нем деньги можно будет только на улучшение жилищных условий — например, как первоначальный взнос по ипотеке. В противном случае проценты по вкладу пересчитываются, к примеру, по ставке вклада «до востребования». Пока неизвестно, какими окажутся процентные ставки по такому вкладу. Неизвестно также, какими будут потом ставки ипотечного кредита. Это, скорее всего, станут определять сами банки.

В отличие от принципов ССК, этот вклад не предполагает бонусов от государства. Одно из достоинств жилищного накопительного вклада (ЖНВ) — увеличенное страховое покрытие на случай банкротства банка. Если для обычного депозита это 1,4 млн рублей, то для ЖНВ сумма защиты — 10 млн, как по эскроу-счетам.

Закон о жилищных накопительных вкладах принят Госдумой РФ в первом чтении.

Аксаков полагает, что сначала надо посмотреть, как будут работать жилищные накопительные вклады в банках. В случае же со стройсберкассами предусматривается еще и создание отдельных специализированных банков. «Конечно, можно вносить новые законы, но так просто затянется процесс. Идея уже реализовывается, надо заняться работой над вторым чтением и двигать закон в практику», — говорит он.

Член наблюдательного совета гильдии финансовых аналитиков и риск-менеджеров Александр Разуваев более категоричен. Он считает, что это вообще сродни идеям XIX века, когда, собственно, не было нормальных банков и возникали кассы взаимопомощи. В век «цифры» и «крипты» оглядываться на прошлое точно не стоит.

«Я вообще против льготной ипотеки, рыночные условия должны быть для всех, — говорит Разуваев. — Это дохлая идея, надеюсь, ничего из нее ничего не получится. Проект не „взлетит“, потому что туда никто деньги не вложит. Кто понесет деньги под низкий процент, если ОФЗ дают 14 процентов, а банки — 16 процентов? Зачем мне кредит? А если я положил чуть-чуть, а мне дадут много, то это много должно откуда-то взяться. Люди понесут деньги туда, где процент высокий!»

«Понятно, почему Эльвира Набиуллина оказалась против: банкам это вообще не надо. А если бы было надо, они уже «пробили» бы такую идею, как это произошло с эскроу-счетами»

«Понятно, почему Эльвира Набиуллина оказалась против: банкам это вообще не надо. А если бы было надо, они уже «пробили» бы такую идею, как это произошло с эскроу-счетами»

Кроме того, есть еще один момент: тем, кто будет работать в стройсберкассах, тоже надо платить зарплату. А это скажется на процентах. «Кто захочет заниматься бизнесом с маржой 3 процента?» — задается вопросом он.

Теперь понятно, почему Набиуллина оказалась против: банкам это вообще не надо. А если бы было надо, то они уже «пробили» бы такую идею, как это произошло с эскроу-счетами, ведь ССК — конкурент. Стройсберкассы будут привлекать миллиарды рублей от тех граждан, кто не может купить квартиру здесь и сейчас, кому надо копить лет пять на первоначальный взнос. Не будет и субсидий за ипотечные кредиты. Что бы ни говорил глава Сбера Герман Греф, но 500 млрд рублей в год в качестве компенсации по сниженной процентной ставке — для банкиров это деньги не из кармана, а в карман.

Получается, что в случае активной реализации закона о сберкассах «заинтересуют» в его реализации банки с госучастием — например, тот же «Дом.РФ», реализующий госпрограммы.

ССК будет скорее инструментом для тех, кто покупает квартиру для себя, а не для инвесторов, которым нужен короткий срок для быстрого оборота средств. Это для кого-то плюс, а для кого-то минус

ССК будет скорее инструментом для тех, кто покупает квартиру для себя, а не для инвесторов, которым нужен короткий срок для быстрого оборота средств. Это для кого-то плюс, а для кого-то минус

«Если программа стройсберкасс будет работать и на вторичном рынке, тогда это отличный инструмент!»

Еще один момент — сроки: программа даст свой эффект спустя какое-то время. По мнению гендиректора компании «НЛБ-Недвижимость» Андрея Савельева, люди еще долго будут раскачиваться, прежде чем «распробуют» новую схему.

«Сразу можно сказать, что потребуется определенное время для того, чтобы люди поняли, что это за продукт. Как, например, ипотека, которая появилась у нас лет 20 назад. Первые два-три года ее особо не хотели брать. Потому что это новый продукт, непонятный, населению надо сначала ознакомиться с ним: какие у него плюсы, какие минусы и так далее». Но в принципе ССК могут стать дополнительным инструментом к классической ипотеке. Если данный продукт будет более выгоден для покупателя жилья, чем обычная ипотека, то он, безусловно, повлияет на рынок, отмечает эксперт. Сейчас условия «смотрятся», но что произойдет, когда ипотека вернется на уровень 7–9%?

С тем, что ссудо-сберегательные кассы могли бы стать альтернативой малодоступным инструментам действующей ипотеки, согласен и вице-президент гильдии риелторов РТ Руслан Садреев. «ССК — это не какое-то новое явление для наших граждан. По крайней мере, для тех, кто жил в Советском Союзе. Мы помним, что были так называемые ЖСК, которые являются своего рода прародителем этих строительно-сберегательных касс», — напоминает он.

ССК будет скорее инструментом для тех, кто покупает квартиру для себя, а не для инвесторов, которым нужен короткий срок для быстрого оборота средств. Это для кого-то плюс, а для кого-то минус. Так что продолжит работать и классическая ипотека — для тех людей, которые приобретают недвижимость для перепродажи.

В целом Садреев считает, что не один инструмент оплаты покупки только на пользу рынку.

«Конечно, оцениваю позитивно! — говорит он. — Вариантов приобретения будет больше, соответственно, станет больше покупателей. Но мне пока непонятно: это программа для покупки жилья у застройщиков либо все-таки на любое жилье? А данный аспект очень важен, так как с 1 июля будет продолжать работать семейная ипотека, IT-ипотека на приобретение жилья у застройщиков. И естественно, что те люди, которые подпадают под эту адресную программу, станут использовать такую возможность. А для кого тогда строительные сберегательные кассы? Может, данная программа будет работать на покупку вторичного жилья? Тогда такое оказалось бы очень хорошим инструментом».

Комментарии 102

Редакция оставляет за собой право отказать в публикации вашего комментария.

Правила модерирования.