Крупнейшие нефтехимические предприятия России, включая лидера отрасли «СИБУР Холдинг» и его ключевые активы «Казаньоргсинтез» и «Нижнекамскнефтехим», демонстрируют резкое ухудшение финансовых результатов на фоне обвала цен и падения спроса на полимеры. По итогам 9 месяцев 2025 года СИБУР сообщил о трехкратном падении прибыли от продаж, а его дочерние предприятия в Татарстане суммарно показали убыток в 5,8 млрд рублей за III квартал. Подробности — в материале «БИЗНЕС Online».

По данным Росстата, производство химических веществ и химических продуктов в России сократилось за год на 0,8%, при этом производство резиновых и пластмассовых изделий снизилось на 7%

По данным Росстата, производство химических веществ и химических продуктов в России сократилось за год на 0,8%, при этом производство резиновых и пластмассовых изделий снизилось на 7%

Российский рынок полимеров переживает острый кризис на фоне падения спроса и обвала цен

По причине сложных макроэкономических условий в российском секторе производства и переработки полимеров возникла экономическая стагнация. 2025 год отмечен снижением спроса со стороны переработчиков полимеров и синтетических каучуков, что создало не самые благоприятные условия для работы производителей полимеров и синтетических каучуков.

По данным Росстата, производство химических веществ и химических продуктов в России сократилось за год на 0,8%, при этом производство резиновых и пластмассовых изделий снизилось на 7%. Такие показатели связаны со спадом на основных потребительских для переработки пластмасс и каучуков рынках. Например, объем выпуска автомобилей в РФ сократился на 31%, что привело к уходу автопроизводителей на вынужденные простои и сокращению производственных планов. Кризисные явления наблюдаются в строительстве. Запуск новых проектов многоэтажного строительства достиг пятилетнего минимума на фоне высоких ключевой и ипотечных ставок, оттока средств на депозиты и отказа девелоперов от входа в новые проекты. Есть замедление и по инфраструктурным проектам в рамках госпрограммы по модернизации системы ЖКХ. Все это привело к снижению объемов выпуска полимерной продукции для стройки.

Если брать в натуральном выражении, то выпуск пластмасс в первичных формах снизился на 2,8% до 8 млн тонн. При этом выпуск трубной продукции из пластмассы сократился на 13% до 757 тыс. т, а полимерных пленок и полос — на 9,9% до 1,18 млн тонн. Однако если выпуск синтетических каучуков в первичных формах вырос за год на 1,8%, то производство шин и покрышек показало падение на 15,8% до 30,8 млн штук. В целом индекс производства 30 групп товаров из пластмассы и резины показал динамику снижения по 18 видам продукции за 9 месяцев 2025 года.

Что касается Татарстана, то за 9 месяцев 2025-го индекс производства химических веществ вырос на 3,9%. Причем производство резиновых изделий показало падение на 26,4%, выпуск смесей резиновых упал на 36,4%, тогда как производство изделий из пластмасс выросло на 14,6%. Несмотря на почти 4-процентный рост химпроизводства, общая отгрузка по данному направлению в республике выросла всего на 0,2%, а отгрузка произведенных резиновых и пластмассовых изделий в денежном выражении упала на 7,7%.

Ситуацию усугубил запуск новых крупных производств, что создает избыток предложения и давит на цены. Причем производство пластиков создается не только в России, но и во многих других странах. Главным фактором уменьшения объемов мировой торговли базовыми полимерами становится рост самообеспеченности ключевых импортеров, включая Китай, который занимает более четверти мирового рынка.

Несмотря на почти 4-процентный рост химпроизводства, общая отгрузка по данному направлению в республике выросла всего на 0,2%, а отгрузка произведенных резиновых и пластмассовых изделий в денежном выражении упала на 7,7%

Несмотря на почти 4-процентный рост химпроизводства, общая отгрузка по данному направлению в республике выросла всего на 0,2%, а отгрузка произведенных резиновых и пластмассовых изделий в денежном выражении упала на 7,7%

Исследование отчетностей крупнейших мировых игроков за 9 месяцев 2025 года показывает снижение выручки от продаж от 2% до 10%: LyondellBasell (10%), Dow (6%), Borouge (5%), BASF (2%). Главной причиной отрицательной динамики по выручке стало падение средних цен из-за слабого спроса. LyondellBasell понес операционный убыток в связи с обесцениванием бизнеса из-за слабости экономики в Европе и спада в мировом автопроме. Слабая рыночная конъюнктура привела к снижению чистой прибыли: LyondellBasell получил убыток, Dow — 8%, Borouge — 15%, BASF — 50%.

Снижение спроса на химическую продукцию по причине падения производства привело к тому, что цены на полимеры в России обрушились. Так, индекс цены пяти базовых стандартных полимеров (ПИ-СТ), который включает полиэтилен (ПЭ), полипропилен (ПП), поливинилхлорид (ПВХ), полистирол (ПС) и полиэтилентерефталат (ПЭТФ), с начала 2025 года упал на 21,7% — с 159,2 тыс. до 124,6 тыс. рублей за тонну.

Если обратиться к официальной статистике, то здесь ситуация следующая: полимеры этилена в первичных формах снизились в цене на 19,6% — с 116,5 тыс. до 92,5 тыс. рублей за тонну, полимеры стирола в первичных формах — на 30,2% до 99,2 тыс. рублей, каучуки изопреновые и сополимеры изопрена — на 43% до 121,3 тыс. рублей.

На фоне такого падения цен и сокращения спроса крупные нефтехимические предприятия стали показывать снижение своих финансовых показателей. Так, отчитавшееся за январь – сентябрь 2025 года ПАО «СИБУР Холдинг» отразило падение выручки от реализации на 3,7% по сравнению с аналогичным периодом 2024-го. По итогам прошедшего периода выручка упала на 32 млрд и составила 862 млрд рублей, а валовая прибыль снизилась на 136,4 млрд (минус 50%) до 135,7 миллиарда. Прибыль от продаж упала более чем в 3 раза до 65,1 млрд рублей. Чистая прибыль СИБУРа в январе – сентябре 2025-го составила 156 млрд рублей против 165,9 млрд рублей годом ранее. Таким образом, показатель снизился почти на 6%, или на 9,96 млрд рублей.

Несмотря на сохранение показателей выручки, суммарная чистая прибыль обоих предприятий сократилась в 1,6 раза, или на 14 млрд рублей

Несмотря на сохранение показателей выручки, суммарная чистая прибыль обоих предприятий сократилась в 1,6 раза, или на 14 млрд рублей

НКНХ ушел в убытки, КОС снизил прибыль в 4 раза

Одновременно с раскрытием отчетности головной компании входящие в группу «СИБУР» татарстанские предприятия ПАО «Казаньоргсинтез» и ПАО «Нижнекамскнефтехим» финансово отчитались за свою деятельность в январе – сентябре текущего года. Согласно данным, полученным из бухгалтерской отчетности, совокупная выручка республиканских предприятий СИБУРа снизилась лишь на 0,3% до 262 млрд рублей.

Несмотря на сохранение показателей выручки, суммарная чистая прибыль обоих предприятий сократилась в 1,6 раза, или на 14 млрд рублей. Если в январе – сентябре 2024-го компании отобразили 37,5 млрд рублей в виде чистой прибыли, то в аналогичном периоде текущего года — 23,5 млрд рублей.

При этом производственные показатели предприятий росли. По данным пресс-службы НКНХ, по итогам 9 месяцев 2025 года «Нижнекамскнефтехим» произвел 2,2 млн т товарной продукции против 1,9 млн т за аналогичный период 2024-го. «Позитивными факторами, влияющими на операционные результаты, являются получение дополнительных тонн с комплекса ЭП-600, работающего в режиме пусконаладки, повышение производительности при работе на неоригинальных катализаторах, а также загрузки производства каучуков», — сообщили в компании.

Чистая прибыль КОСа — татарстанского производителя полимеров и сополимеров этилена — по итогам января – сентября 2025 года снизилась на 27,7% (на 3,2 млрд) до 8,3 млрд рублей

Чистая прибыль КОСа — татарстанского производителя полимеров и сополимеров этилена — по итогам января – сентября 2025 года снизилась на 27,7% (на 3,2 млрд) до 8,3 млрд рублей

На «Казаньоргсинтезе» выпуск продукции составил 800 тыс. т продукции (700 тыс. т — в 2024-м). «Предприятие продолжает улучшать свои производственные показатели за счет ввода модернизированной линии полимеризации и устойчивой работы всех производств», — прокомментировали в пресс-службе КОСа.

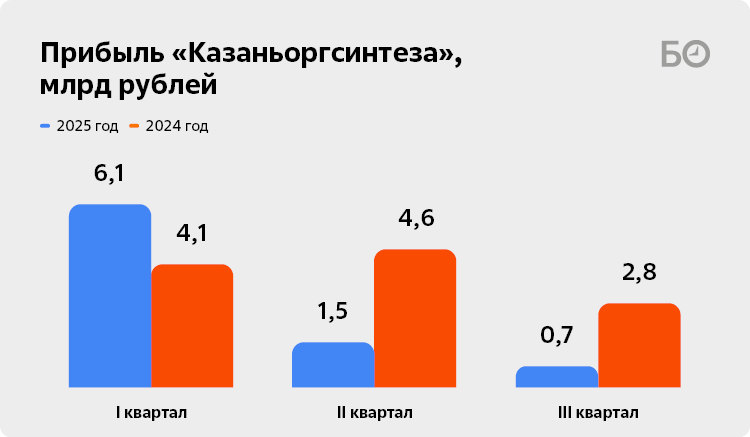

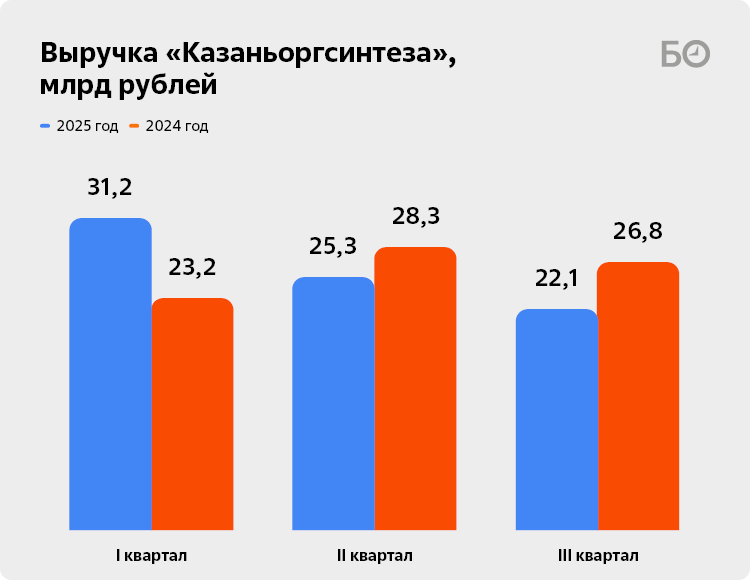

Рассмотрим более подробно обособленные показатели двух предприятий. Чистая прибыль КОСа — татарстанского производителя полимеров и сополимеров этилена — по итогам января – сентября 2025-го снизилась на 27,7% (на 3,2 млрд) до 8,3 млрд рублей, тогда как в аналогичном периоде прошлого года компания получила прибыль в 11,5 млрд рублей. Выручка выросла всего на 0,5%, или на 381 млн, до 78,6 млрд рублей.

Если смотреть в 9-месячном выражении, то полупроцентное снижение выручки, исключая инфляционный фактор, вроде как говорит о стабильном поступлении денежных средств от продажи продукции. Однако в поквартальной разбивке ситуация прослеживается тревожная. Если в I квартале выручка КОСа показывала рост на 35% по сравнению с январем – мартом 2024-го, достигнув 31 млрд рублей, то уже в II квартале доходы от реализации составили 25,3 млрд рублей, а в III — 22,1 млрд рублей. Т. е. за предпоследние три месяца 2025 года выручка упала по сравнению с июлем – сентябрем 2024-го на 18%, а в сравнении с I кварталом 2025-го — на 30%, или в 1,4 раза.

Аналогичные метаморфозы коснулись и чистой прибыли предприятия, которая по итогам января – сентября 2025 года снизилась в 1,4 раза. Из 8,3 млрд полученной прибыли 6,1 млрд рублей было заработано в I квартале 2025-го. В апреле – июне КОС получил всего 1,5 млрд рублей в виде прибыли, снизив результат по сравнению с II кварталом 2024-го на 68%. III квартал для предприятия стал наименее результативным: чистая прибыль упала в 4 раза, составив всего 697 млн рублей против 2,8 млрд рублей, полученных в III квартале 2024-го.

Если в I квартале НКНХ отобразил 19,8 млрд рублей в виде чистой прибыли, то уже в II квартале 2025-го показатель прибыли снизился по сравнению с аналогичным периодом прошлого года более чем в 8 раз (!) до 1,9 млрд рублей

Если в I квартале НКНХ отобразил 19,8 млрд рублей в виде чистой прибыли, то уже в II квартале 2025-го показатель прибыли снизился по сравнению с аналогичным периодом прошлого года более чем в 8 раз (!) до 1,9 млрд рублей

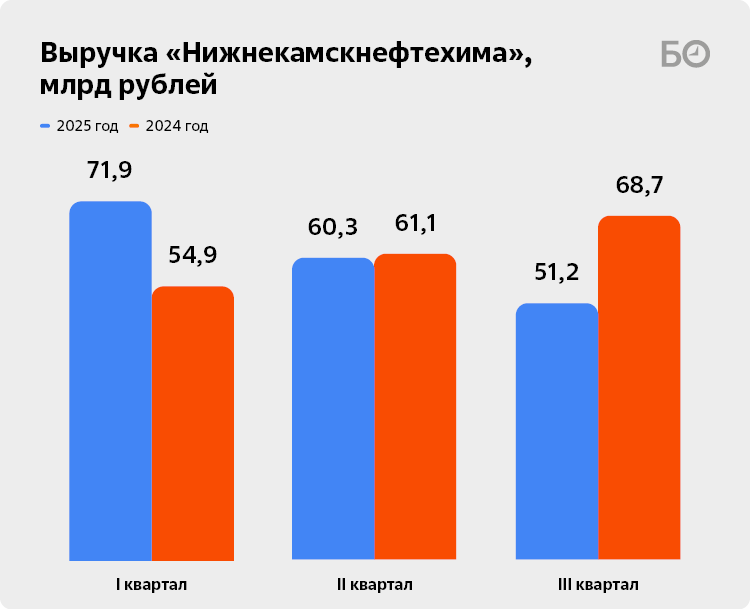

Что касается НКНХ, одного из лидеров на рынке синтетических каучуков и пластиков, то ситуация еще плачевнее. По итогам трех кварталов текущего года прибыль компании снизилась в 1,7 раза (на 41,5%, или на 10,8 млрд рублей) — с 26 млрд до 15,2 млрд рублей. В поквартальной разбивке положение с чистой прибылью ухудшалось с каждым трехмесячным периодом. Если в I квартале НКНХ отобразил 19,8 млрд рублей в виде чистой прибыли, то уже в II квартале 2025-го показатель прибыли снизился по сравнению с аналогичным периодом прошлого года более чем в 8 раз (!) до 1,9 млрд рублей. Что касается III квартала, то в этом периоде НКНХ сработал в минус, причем большой. Убыток за июль – сентябрь 2025 года составил 6,5 млрд рублей, тогда как в III квартале 2024-го была отражена прибыль в размере 2,4 млрд рублей.

Выручка НКНХ за 9 месяцев 2025 года сократилась на 0,7% до 183,4 млрд рублей. Но данный результат включает в себя свыше 15 млрд рублей, полученных за выполнение работ по договору строительного подряда. На продажу продукции пришлось 167,7 млрд рублей — это на 4,5% меньше, чем в аналогичном периоде 2024 года. Как и у КОСа, выручка НКНХ в поквартальной разбивке показывала снижение: в I квартале она составляла 71,9 млрд рублей, в II — 60,3 млрд рублей, в III — 51,2 млрд рублей, что на 28,7% меньше, чем в I квартале 2025-го, и на 25% меньше, чем годом ранее.

Таким образом, в III квартале КОС и НКНХ суммарно получили убыток в размере 5,8 млрд рублей, снизив за июль – сентябрь 2025 года выручку по сравнению с тем же периодом 2024-го на 23%, или на 22 млрд рублей.

Динамика роста себестоимости продаж на КОСе опережает темпы роста выручки

Динамика роста себестоимости продаж на КОСе опережает темпы роста выручки

КОС: рост зарплат на фоне стагнирующей выручки

Рассмотрим более подробно результаты финансовой деятельности предприятий СИБУРа в Татарстане.

Динамика роста себестоимости продаж на КОСе опережает темпы роста выручки. Если выручка у казанского предприятия выросла за год всего на 0,5%, то себестоимость на 2,2% — с 58,25 млрд до 59,55 млрд рублей. Итогом стало снижение валовой прибыли на 900 млн рублей до 19,1 млрд рублей. Благодаря снижению коммерческих расходов на треть — с 2,9 млрд до 1,9 млрд рублей, а также учитывая выросшие управленческие расходы на 160 млн (до 2,1 млрд рублей), прибыль от продаж снизилась на 0,7% до 15 млрд рублей.

Что касается разбивки расходов по обычным видам деятельности, то материальные затраты показали снижение на 1,9 млрд — с 44,8 млрд до 42,9 млрд рублей. Почти на 900 млн рублей выросли расходы на оплату труда. По итогам 9 месяцев на эти цели было направлено 6,7 млрд рублей. Рост этих расходов автоматически потянул за собой увеличение отчислений на социальные нужды, которые приросли на 300 млн — с 1,8 млрд до 2,1 млрд рублей.

Дополнительно ко всему у КОСа кратно выросли процентные расходы: почти в 10 раз — с 276 млн до 2,7 млрд рублей. Связано это с ростом кредитного портфеля. Если на 1 октября 2024-го долг перед кредиторами составлял 8 млрд рублей, то уже в этом году на такую же дату кредитная задолженность КОСа составила 32,4 млрд рублей.

КОС также нарастил свою кредиторскую задолженность. Если год назад она составляла 7 млрд рублей, то на 1 октября 2025-го — 22,2 млрд рублей, из которых 20,8 млрд рублей — это задолженность по расчетам с поставщиками.

Итогом всей финансовой деятельности предприятия стала прибыль до налогообложения в размере 11,1 млрд рублей, что на 3,5 млрд рублей меньше, чем в аналогичном периоде 2024-го. Несмотря на существенное снижение доналогооблагаемой прибыли, налог на прибыль снизился всего на 200 млн рублей — с 3,07 млрд до 2,88 млрд рублей.

Доходы и расходы НКНХ от осуществления финансовой деятельности претерпели сильные изменения

Доходы и расходы НКНХ от осуществления финансовой деятельности претерпели сильные изменения

НКНХ: текущий налог на прибыль упал в 6 раз

Себестоимость продаж у НКНХ при падении выручки на 0,7% выросла на 9,8% — с 138,6 млрд до 152,2 млрд рублей. Как и КОС, НКНХ увеличил расходы на оплату труда. Только если на КОСе эти расходы выросли на 15,6%, то у НКНХ — на 22,4% (или на 2,5 млрд рублей) — с 11,4 млрд до 13,96 млрд рублей. В итоге валовая прибыль предприятия за год снизилась на 15 млрд рублей до 31,2 млрд рублей. Увеличение коммерческих расходов с 2,5 млрд до 3,3 млрд рублей, а также 2,8 млрд рублей в виде управленческих расходов привели к тому, что прибыль от продаж сократилась в 1,6 раза — с 40,7 млрд до 25,1 млрд рублей.

Доходы и расходы предприятия от осуществления финансовой деятельности претерпели сильные изменения. Так, за год расходы на выплату процентов увеличились в 4,6 раза, или на 9,8 млрд рублей — с 2,8 млрд до 12,6 млрд рублей. Данный рост связан с тем, что задолженность предприятия перед кредиторами за год выросла на 40 млрд рублей. Если на 1 октября 2024-го суммарные обязательства НКНХ составляли 170,5 млрд рублей, то год спустя — 210,6 млрд рублей.

Стоит отметить, что задолженность НКНХ в иностранной валюте снизилась с начала 2025 года на 6,5 млрд рублей. Данный факт связан не с погашением долгов, а с перерасчетом валютной задолженности в рублевом эквиваленте. Дополнительно к этому «долгоиграющему» долгу предприятие только в I квартале текущего года привлекло 35 млрд заемных рублей. В составе полученных займов также отображены облигационные займы на 40,2 млрд рублей с датой погашения в 2025–2028 годах.

Кредитная нагрузка связана с тем, что СИБУР продолжает реализацию программы расширения нефтехимических мощностей Татарстана общим объемом свыше 500 млрд рублей. Холдинг ведет подготовку к началу монтажных работ на проектах стирольной цепочки и металлоценового полиэтилена, начал строительство этиленопровода между «Нижнекамскнефтехимом» и «Казаньоргсинтезом», а в Казани осуществляет пусконаладку парогазовой установки и начал монтаж технологического оборудования крупнейшей в России фабрики катализаторов.

Кредитная нагрузка связана с тем, что СИБУР продолжает реализацию программы расширения нефтехимических мощностей Татарстана общим объемом свыше 500 млрд рублей

Кредитная нагрузка связана с тем, что СИБУР продолжает реализацию программы расширения нефтехимических мощностей Татарстана общим объемом свыше 500 млрд рублей

Помимо задолженности перед банками, растет и кредиторская задолженность. Если год назад она составляла 37 млрд рублей, а на конец 2024-го — 48,4 млрд рублей, то уже на 1 октября «кредиторка» выросла до 60,7 млрд рублей. Почти половина из этой суммы, или 28,2 млрд рублей, приходится на задолженность перед поставщиками и подрядчиками, 17,9 млрд — это задолженность по авансам, полученным по договорам строительного подряда, 4,4 млрд рублей — задолженность по налогам и сборам.

Что касается прочих доходов, то они сыграли основную роль, которая повлияла на итоговый финансовый результат. Значительное влияние на рост прочих доходов оказала валютная переоценка. На положительной курсовой разнице от пересчета активов и обязательств в иностранной валюте НКНХ смог увеличить прочие доходы по РСБУ с 2,8 млрд до 11,7 млрд рублей.

Прочие расходы при этом снизились почти в 2 раза по сравнению с прошлым годом — 4,7 млрд рублей. Причем треть из этих расходов связана с убытком в размере 1,5 млрд рублей от продажи материалов. Кроме того, в 4 раза выросли расходы на услуги банков — с 177 млн до 751 млн рублей. Еще 291 млн рублей предприятие направило на утилизацию отходов.

В итоге всей финансовой деятельности НКНХ отобразил 20,8 млрд рублей в виде прибыли до налогообложения, что на 12 млрд рублей меньше, чем по итогам января – сентября 2024-го. Налог на прибыль при этом снизился с 6,8 млрд до 5,4 млрд рублей, причем текущий налог на прибыль сократился в 6 раз — с 6,1 млрд до 1,06 млрд рублей, а 4,4 млрд рублей отображено как отложенный налог на прибыль.

По причине снижения чистой прибыли у обоих предприятий изменился и доход акционеров. Если на 1 октября 2024 года базовая и разводненная прибыль на акцию у КОСа составляла 6,4 рубля, то по итогам 9 месяцев 2025-го — 4,63 рубля. У НКНХ данный показатель снизился еще больше: 15,75 рубля в 2024-м против 9,05 рубля в 2025-м.

«У предприятий показатели лучше, чем у других в отраслях перерабатывающей промышленности»

«У предприятий показатели лучше, чем у других в отраслях перерабатывающей промышленности»

«Конъюнктура сейчас крайне невыгодная»

Андрей Кочетков — частный инвестиционный консультант:

— По рынку у нас единственная проблема — это то, что у нас китайцы стали все поставлять. Если в 2022–2023 годах рынок был практически эксклюзивно предоставлен нашим производителям, за счет чего как раз «Нижнекамскнефтехим» и «Казаньоргсинтез» получили очень серьезные преимущества, то сейчас рынок становится не таким, скажем так, монопольным. Китайские производители очень неплохо захватывают некоторые сферы, выдавливая наших производителей ценой.

Александр Разуваев — экономист, член наблюдательного совета гильдии финансовых аналитиков и риск-менеджеров:

— Мы видим результат, полученный в турбулентных условиях. Главные негативные факторы — высокая ключевая ставка и негативное влияние курса рубля. Кроме того, конъюнктура сейчас крайне невыгодная, спрос на базовые полимеры и изделия снижается в ряде ключевых отраслей экономики — строительстве, автопроме. Есть отрасли с положительным балансом, например упаковка, но общий тренд далек от позитива. Также усиливается конкуренция на глобальном рынке. Часть продукции, вероятно, переориентирована на экспорт, который из-за укрепившегося рубля дает меньше выручки, чем в прошлых периодах. И все же у предприятий показатели лучше, чем у других в отраслях перерабатывающей промышленности. Компания держится, а это очень сложно, учитывая высокий уровень инфляции.

Комментарии 75

Редакция оставляет за собой право отказать в публикации вашего комментария.

Правила модерирования.