«Наверное, в современном мире золото — единственный надежный актив, если вы просто хотите спасти свои деньги», — комментируют собеседники «БИЗНЕС Online» последние новости о ценах на драгоценный металл, идущих вверх все последнее время на мировых рынках. Есть ряд объективных причин, которые вызвали данную ситуацию, однако даже в Совете Федерации констатируют, что для россиян золото пока не может заменить в качестве инвестиционного продукта доллар и евро. Подробности — в нашем материале.

Стоимость июньского фьючерса на золото на нью-йоркской бирже Comex вчера, 13 апреля, выросла в моменте на 1,84% до $2062,4 за унцию

Стоимость июньского фьючерса на золото на нью-йоркской бирже Comex вчера, 13 апреля, выросла в моменте на 1,84% до $2062,4 за унциюГодовые рекорды в Нью-Йорке и исторические максимумы в Японии

Стоимость июньского фьючерса на золото на нью-йоркской бирже Comex вчера, 13 апреля, выросла в моменте на 1,84% до $2062,4 за унцию. В течение торговой сессии цена фьючерса скорректировалась и на 10:00 по московскому времени составляла $2054,9. Вчерашний «задерг» обновил годовой максимум. 9 марта 2022-го цена на драгметалл находилась на уровне $2051,7, а минимальное значение за этот год было зафиксировано 21 октября 2022-го. Тогда стоимость золота спустилась до $1630,9 за унцию. К слову, рекордная цена золота была достигнута в августе 2020 года. Тогда из-за пандемии COVID-19 цена составляла $2089. Еще в марте цена золота в Японии достигла максимума на новостях о банкротстве банка SVB. Цена на золото в Японии впервые достигла уровня 9 тыс. иен ($66,67) за грамм. Повышение цены отразило неуверенность инвесторов относительно стабильности финансовой системы США и было вызвано ожиданием дальнейшего роста спроса на этот металл в мире.

Золото — актив, в который начинают традиционно вкладываться при экономических потрясениях на финансовых рынках. Сейчас же спрос на драгоценный металл растет по трем причинам. Первая — это ослабление доллара США к валютам других развитых стран из-за ставки ФРС. На фоне того, что бо́льшая часть аналитиков ожидают увеличения ставки ФРС 3 мая еще на 0,25 п. п., происходит наращивание рецессионных ожиданий. Все это негативно сказывается на доходности облигаций, заставляя инвесторов искать альтернативные, более доходные инструменты. Текущее снижение курса доллара увеличило привлекательность металла по причине того, что для тех инвесторов, которые держат свои активы в валютах, отличных от доллара США, стоимость золота, торгуемого в долларах, но в пересчете на другие валюты, становится инвестиционно более привлекательным вложением.

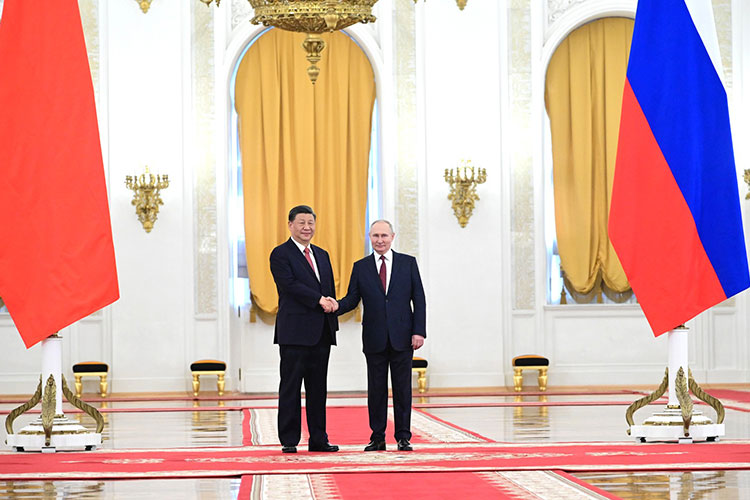

В последние недели Китай заключил сделки с Россией, Бразилией и Саудовской Аравией, цель которых — отказаться от доллара и торговать с использованием китайского юаня

В последние недели Китай заключил сделки с Россией, Бразилией и Саудовской Аравией, цель которых — отказаться от доллара и торговать с использованием китайского юаня

Второе — набирающая обороты тенденция к дедолларизации. В последнее время эта тема набирает обороты и заставляет инвесторов корректировать свои финансовые модели сохранения и приумножения капитала. В последние недели Китай заключил сделки с Россией, Бразилией и Саудовской Аравией, цель которых — отказаться от доллара и торговать с использованием китайского юаня. Президент Бразилии Лула да Силва призвал отказаться от доллара в мировой торговле в пользу их собственных валют. И даже президент Франции Эмманюэль Макрон считает, что Европа не должна зависеть от экстерриториальности доллара.

И наконец последняя причина — это иностранные центральные банки, которые своими покупками только усиливают курс золота. После заморозки российских золотовалютных резервов, расположенных за границей, мировые центробанки стали усиливать свои золотовалютные резервы. По данным Всемирного золотого совета (WGC), запасы золота в мировых центробанках растут 11-й месяц подряд. Так, только в январе 2023 года без учета динамики золотовалютных резервов России запасы золота увеличились почти на 74 т, а в феврале — еще на 52 тонны. Всего за 2022-й закупка составила свыше 1,1 тыс. т золота, что является рекордом за последние 55 лет.

Золото по-прежнему справляется с ролью защитного инструмента, и спрос на данный металл это подтверждает

Золото по-прежнему справляется с ролью защитного инструмента, и спрос на данный металл это подтверждает

Греф: «Законом маленький спред установить можно, только золото тогда никто покупать не будет»

Но говорить о полной замене доллара золотом пока рано, т. к. у большинства инвесторов валюта США воспринимается как защитный актив. И стоить помнить, что цена золота коррелирует с долларом США, неся при этом функцию хеджирования. Дальнейшая динамика рынка будет зависеть от того, как поведет себя ФРС США и какую финансовую политику они выберут. Есть надежда, что на фоне снижения темпов роста индекса потребительских цен в США жесткая монетарная политика ФРС ослабнет и произойдет разворот.

Золото по-прежнему справляется с ролью защитного инструмента, и спрос на данный металл это подтверждает. Но стоит учитывать, что вложения в этот драгоценный металл можно назвать выгодными только в долгосрочной перспективе. Ежедневные колебания на рынке пугают инвесторов, а разница в цене покупки и продажи, если это «материальная» покупка, может, наоборот, привести к потере вложений. Так, например, если покупать золотой слиток весом в 500 граммов в Сбербанке, то стоимость его приобретения составит 2 млн 853 тыс. 588 рублей, при этом цена продажи аналогичного слитка — 2 млн 514 тыс. рублей, т. е. спред составляет почти 340 тыс. рублей.

Об этом, в частности, на неделе спрашивали в Совете Федерации главу Сбера Германа Грефа. «Ваш банк — один из лидеров по продаже слитков золота. По-моему, в 10 раз нарастил в прошлом году продажи, и это очень хорошо, — напомнил первый зампредседателя комитета СФ по экономической политике Иван Абрамов. — Но, мы когда принимали [закон], хотели, чтобы это стал такой инвестиционный продукт вместо доллара и евро. По нашей задумке, люди должны были вкладывать в наше российское золото». Однако, по словам Абрамова, спред в 10–15% выглядит «как заградительный барьер для инвестиций». «Если ты хочешь быстро зайти и быстро выйти, то ты туда никогда не пойдешь. Может быть, у вас есть какие-то предложения по этому поводу?» — спросил сенатор Грефа.

Тот ответил, что спред — это отражение тех рисков, с которыми банки сталкиваются при его реализации, а в условиях санкций, когда международные рынки закрыты, спред — дальнейшая перепродажа данного товара куда-то со всеми транзакционными издержками. «Вы действительно задели одну из острых тем, существующих сегодня на рынке, — признал Греф. — Почему спред, когда купить просто, а продать тяжело? На этот рынок были выпущены золотодобытчики с целью сокращения спреда. Что случилось? Предложение еще выросло, а продать можно ровно тем же банкам, которым можно было продать и вчера. И это привело не к сужению спреда, а к его увеличению. Здесь простого пути нет. Законом маленький спред установить можно, только золото тогда никто покупать не будет. Куда нам его девать?»

Однако глава Сбербанка рассказал о создании специальной группы при минфине РФ, которая ищет пути, как решить данную проблему. «Проблема должна быть решена, и я в этом вас полностью поддерживаю», — поддержал Греф члена Совета Федерации.

Герман Греф: «Законом маленький спред установить можно, только золото тогда никто покупать не будет. Куда нам его девать?»

Герман Греф: «Законом маленький спред установить можно, только золото тогда никто покупать не будет. Куда нам его девать?»

«Реальные активы будут дорожать, как дорожает нефть, пшеница и все что угодно»

Эксперты «БИЗНЕС Online» комментируют последние новости о ценах на золото.

Андрей Кочетков — аналитик «Открытие Брокер»:

— Причина происходящего одна — деградация основных резервных валют, которыми до сих пор являются доллар и евро. Есть недоверие к финансовой системе США и ЕС. Если приплюсовать к этому то, что Европа и США предприняли попытку использования своих валют в качестве финансового оружия, понятно, что многие страны, которые имеют резервы в долларах, перестали доверять ему и переводят резервы в золото. Сейчас отмечают покупку центральными банками золота в объемах, которого не видели много лет.

Резервные валюты деградируют, а золото сохраняет свою ценность на протяжении многих лет. Тот же американский доллар за 50 лет девальвировался относительно золота в 60 раз. Это исторический процесс, любые валюты, не привязанные к валютным активам, будут терять свою ценность, а реальные активы будут дорожать, как дорожает нефть, пшеница и все что угодно. Золото — компактный делимый актив, который можно использовать в качестве денег и инструмента накопления государственных или частных средств. Не думаю, что сейчас это максимальные значения. Это скорее промежуточный результат, золоту еще расти и расти. В России многое зависит от того, каким будет курс национальной валюты. Если рубль дальше станет слабеть, конечно, стоимость золота у нас повысится. Если он на какое-то время откатится — цена золота упадет. Рубль — менее стабильная валюта, чем резервные. Но в любом случае золото за историю человечества доказало, что оно является инструментом сохранения богатства.

Александр Разуваев — финансовый аналитик, член наблюдательного совета гильдии финансовых аналитиков и риск-менеджеров:

— Золото традиционно считается защитным активом. Доверие к доллару падает, плюс высокая инфляция. Цены на золото растут на фоне падения доллара к другим основным валютам из-за приближения пика по ставке. На российском рынке цена на золото также будет расти. Кроме того, есть спрос со стороны мировых центробанков. К примеру наше российское золото хранится в России. То есть санкциями арестовать его нельзя. По последней цифре, доля золота в международных резервах ЦБ — 23,09, что хорошо. Наверное, в современном мире золото — единственный надежный актив, если вы просто хотите спасти свои деньги. Если у вас есть лишние деньги — можно покупать золото вдолгую.

Большой спред между покупкой и продажей в банках объясняется жаждой наживы. Банкиры просто хотят заработать. Кроме того, золото не такой ликвидный актив. Но вдолгую вы все равно отобьете деньги. Также есть золотые и серебряные инвестиционные монеты. Если грамотно выбрать — за год можно заработать 200 процентов в валюте.

Комментарии 23

Редакция оставляет за собой право отказать в публикации вашего комментария.

Правила модерирования.