Как стало известно «БИЗНЕС Online», экс-гендиректор ТАНЕКО Леонид Алехин, перешедший в СИБУР, разрабатывает ТЭО газоперерабатывающего завода под Казанью. Окончательного решения нет, но идея проста — из экспортной трубы «Газпрома» можно получать этан и другие фракции для переработки. Однако «Казаньоргсинтез» такие объемы не «проглотит», поэтому СИБУР, возможно, построит ему дублера — без всякого участия ТАИФа. Тогда картина нефтегазохимической отрасли Татарстана станет совсем иной.

СИБУР — крупнейшая нефтехимическая компания России. Ее контролируют два олигарха: №1 списка Forbes Леонид Михельсон (48,5% акций) и №5 — Геннадий Тимченко (17%)

СИБУР — крупнейшая нефтехимическая компания России. Ее контролируют два олигарха: №1 списка Forbes Леонид Михельсон (48,5% акций) и №5 — Геннадий Тимченко (17%)

«Акционеры решат»

Бывший гендиректор «Казаньоргсинтеза» (КОС; принадлежит ТАИФу) и ТАНЕКО (принадлежит «Татнефти») Леонид Алехин, с осени 2019 года работающий в СИБУРе, неспроста регулярно появляется на собраниях «Татнефтехиминвест-холдинга» в Казани. Как удалось выяснить «БИЗНЕС Online», он уехал в Москву, чтобы разработать технико-экономическое обоснование строительства Казанского газоперерабатывающего завода, о котором еще в октябре прошлого года сообщили партнеры проекта — «Газпром» и СИБУР. «ТЭО покажет — если этот завод рентабелен, тогда акционеры будут принимать решение о возможности или невозможности его строительства», — рассказал «БИЗНЕС Online» сам Леонид Степанович. Документ окажется готов примерно к июлю.

Татарстан, конечно, заинтересован в привлечении в свою газонефтехимию таких мощных инвесторов. Напомним: СИБУР — крупнейшая нефтехимическая компания России. Ее контролируют два олигарха: №1 списка Forbes Леонид Михельсон (48,5% акций) и №5 — Геннадий Тимченко (17%).

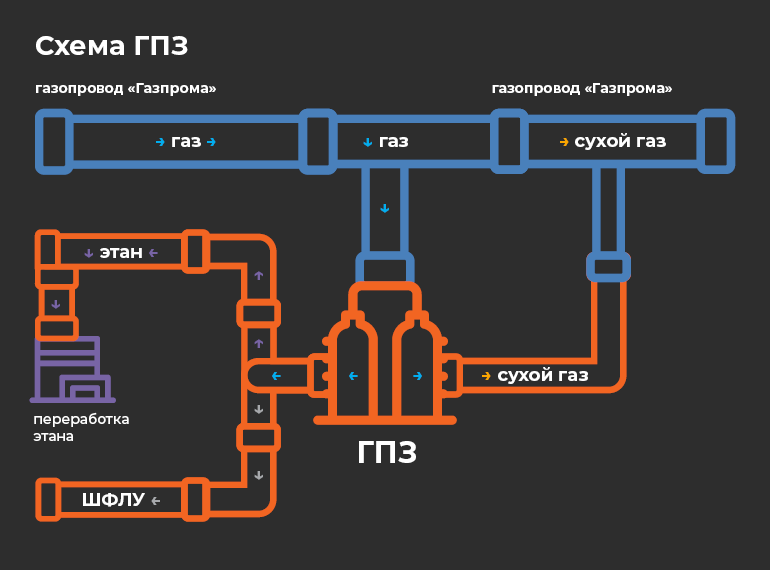

Пока что Алехин не раскрывает деталей их планов по вхождению в газохимию Татарстана — ни точного месторасположения завода, ни объемов производства, ни конечных продуктов. Однако логика производства и общие варианты развития проекта вполне понятны. «Есть газопроводы, по которым может быть поставлен газ на ГПЗ. На заводе начнут выделять из трубопроводной газовой смеси этан и широкую фракцию легких углеводородов (ШФЛУ) — ценнейшее сырье для газопереработки. Акционеры решат, что делать с ШФЛУ, делить на фракции или нет, а этан должен перерабатываться. Сухой газ будет возвращен в трубопровод и пойдет на дальнейшее использование», — объясняет общую схему Леонид Степанович.

В «Газпроме» дополнительной информацией не делятся. «Предлагаем вернуться к этим вопросам после завершения работ над ТЭО», — сообщили нам в пресс-службе газового монополиста.

Пока что Леонид Алехин (слева) не раскрывает деталей их планов по вхождению в газохимию Татарстана — ни точного месторасположения завода, ни объемов производства, ни конечных продуктов (на фото с Фаридом Минигуловым)

Пока что Леонид Алехин (слева) не раскрывает деталей их планов по вхождению в газохимию Татарстана — ни точного месторасположения завода, ни объемов производства, ни конечных продуктов (на фото с Фаридом Минигуловым)

ГДЕ ВЗЯТЬ ЖИРНЫЙ ГАЗ

Идея создания ГПЗ витает в Татарстане и Башкортостане последнее десятилетие. Крупнейшие НПЗ двух нефтяных республик связаны единой системой этиленопровода, и сырьевая проблема у них общая. Поначалу самой многообещающей казалась идея протянуть для этого из Сибири продуктопровод Ямал – Поволжье взамен того, что был ликвидирован после катастрофы 1989 года, но в итоге оказалось, что в проект стоимостью $10–12 млрд вкладываться некому, да и делиться запасами сырья ради подпитки конкурентов газовые гиганты не захотели.

Возник второй вариант — извлекать фракции, используемые в газохимии, из уже протянутых магистральных газопроводов «Газпрома» и отправлять на переработку. «Тему межрегиональной интеграции и скоординированного развития нефтехимии мы с Рафинатом Саматовичем (Яруллин — гендиректор „Татнефтехиминвест-холдинга“ — прим. ред.) будируем уже около 10 лет, — рассказал „БИЗНЕС Online“ научный руководитель уфимского Института нефтехимпереработки Эльшад Теляшев. — Со старением газовых месторождений доля этана и более тяжелых углеводородов растет, поэтому извлечение их из магистральных газовых систем для дальнейшей переработки в интересах нефтехимии экономически целесообразно». О том же говорил нам полгода назад и Яруллин, отмечая, что газ становится все жирнее. «Там много этана, пропана, бутанов, поэтому тяжелую часть надо извлекать, а метан продолжать гнать по трубе», — пояснял он.

В то же время, как отмечает доцент кафедры международной коммерции Высшей школы корпоративного управления РАНХиГС Тамара Сафонова, в России, да и во всем мире наблюдается переизбыток добычи газа и производства СПГ. «Только в Башкортостане профицит по природному газу составляет более 10 миллиардов кубов, так что метана для таких проектов в избытке и в Башкортостане, и в Татарстане», — добавляет Теляшев.

Исходя из этих соображений, Яруллин и Теляшев предложили вместо дорогостоящего трубопровода построить в Поволжье четыре типовых газоперерабатывающих комплекса мощностью 2,5 млрд кубометров метана в год. Каждый из них мог бы производить 1 млн т этилена и пропилена ежегодно. Таким образом, четыре завода перекрыли бы примерно половину от оцененного дефицита. Почему проект до сих пор не реализуется? Как заметил научный руководитель уфимского Института нефтехимпереработки, выбор лежит в политико-экономической плоскости.

«Со старением газовых месторождений доля этана и более тяжелых углеводородов растет, поэтому извлечение их из магистральных газовых систем для дальнейшей переработки целесообразно»

«Со старением газовых месторождений доля этана и более тяжелых углеводородов растет, поэтому извлечение их из магистральных газовых систем для дальнейшей переработки целесообразно»

ГПЗ дубль два

Консорциум инвесторов ГПЗ в Татарстане уже пытались собрать четыре года назад. Причем Казань как точка строительства была выбрана не сразу — в 2016–2017 годах прорабатывался вариант в Сабинском районе.

В 2016-м на конференции «Газохимия-2016» «Газпром» презентовал проект ГПЗ в Татарстане, который планировал разместить около своей компрессорной станции «Арская» — в Шеморданском поселении Сабинского района. Этот проект подразумевал некую версию продуктопровода Ямал – Поволжье — выделение отдельной нитки магистрального газопровода с Надым-Пур-Тазовского района (ЯНАО) в Татарстан. Предполагалось, что ГПЗ сможет питаться газом валанжинских и ачимовских залежей (этот газ добывают «Новатэк» и «Газпромнефть») и производить 2,2 млн т этана и 1,5–1,6 млн т сжиженных углеводородных газов в год.

Чуть позже появились подробности. В декабре 2016 года правительство Татарстана, «Газпром», «Газпромнефть», «Новатэк», СИБУР и ТАИФ подписали соглашение о сотрудничестве по реализации новых проектов по глубокой переработке природного газа и развитию нефтегазохимии в Республике Татарстан. В рамках него предлагалось строительство ГПЗ мощностью до 2,7 млрд кубометров газа в год с выделением 2 млн т этана, более 800 тыс. т углеводородов и ШФЛУ. Сухой отбензиненный газ после выделения целевых углеводородов должен был возвращаться в магистральный газопровод.

ТАИФ обозначил для себя выгоду от проекта. В феврале 2017 года гендиректор завода Фарид Минигулов сообщал, что за стройкой ГПЗ должно последовать расширение мощностей на «Казаньоргсинтезе». «Планируется строительство нового комплекса производств этилена, полиэтиленов и других продуктов глубокого передела этилена», — говорил Минигулов. По его оценке, строительство ГПЗ могло бы утроить объем производимой на КОСе продукции. «Реализация проекта строительства ГПЗ и создание нового нефтехимического комплекса по производству этилена и этиленпотребляющих производств позволят осуществить качественный и количественный скачок в развитии „Казаньоргсинтеза“. По нашим ожиданиям, реализация этих проектов позволит увеличить выпуск товарной продукции до 200 миллиардов рублей в год», — говорил Минигулов (цитата по «Интерфаксу»). Тогда дефицит этанового сырья на КОСе он оценивал в 120–150 тыс. т в год.

Как сообщал «Интерфакс» со ссылкой на презентацию заместителя председателя правления «Газпрома» Валерия Голубева на «Газохимии-2016», в числе потенциальных потребителей ГПЗ назывался и «Нижнекамскнефтехим». 2,2 млн т этана с ГПЗ могли бы пойти на переработку и на казанское, и на нижнекамское предприятие ТАИФа, а далее из этого сырья можно произвести 1,7 млн т полиэтилена высокого давления.

Спустя два года, как мы видим, планы инвесторов поменялись. Нынешний проект, который курирует Алехин, принципиально отличается от предыдущего. Во-первых, он предполагает не тянуть отдельную нитку газопровода, а использовать уже имеющиеся трубы «Газпрома». А во-вторых, что еще более важно, из списка партнеров неожиданно исключен ТАИФ. А значит, никаких условий по поставкам продуктов с ГПЗ на свои предприятия он выдвигать не сможет. Кроме того, рискует получить прямого этиленового конкурента у себя под боком. «ТАИФ инвестирует как? За счет того, что сами предприятия берут кредиты у банков. Это не называется инвестированием», — заметил в разговоре с «БИЗНЕС Online» источник на рынке, знакомый с позицией СИБУРа.

«БИЗНЕС Online» отправил запрос в «Казаньоргсинтез», но ответа не получил.

В числе потенциальных потребителей ГПЗ назывался и «Нижнекамскнефтехим». 2,2 млн т этана с ГПЗ могли бы пойти на переработку в КОС и НКНХ, а далее из этого сырья можно произвести 1,7 млн т полиэтилена высокого давления

В числе потенциальных потребителей ГПЗ назывался и «Нижнекамскнефтехим». 2,2 млн т этана с ГПЗ могли бы пойти на переработку в КОС и НКНХ, а далее из этого сырья можно произвести 1,7 млн т полиэтилена высокого давления

«ЕСЛИ БУДЕТ СТРОИТЬСЯ ГПЗ, АВТОМАТОМ К НЕМУ ПОЙДЕТ ВТОРОЙ «ОРГСИНТЕЗ»

Так почему же ГПЗ выгодно строить именно в Казани и что он будет представлять собой? Чтобы ответить на этот вопрос, «БИЗНЕС Online» пообщался с рядом экспертов.

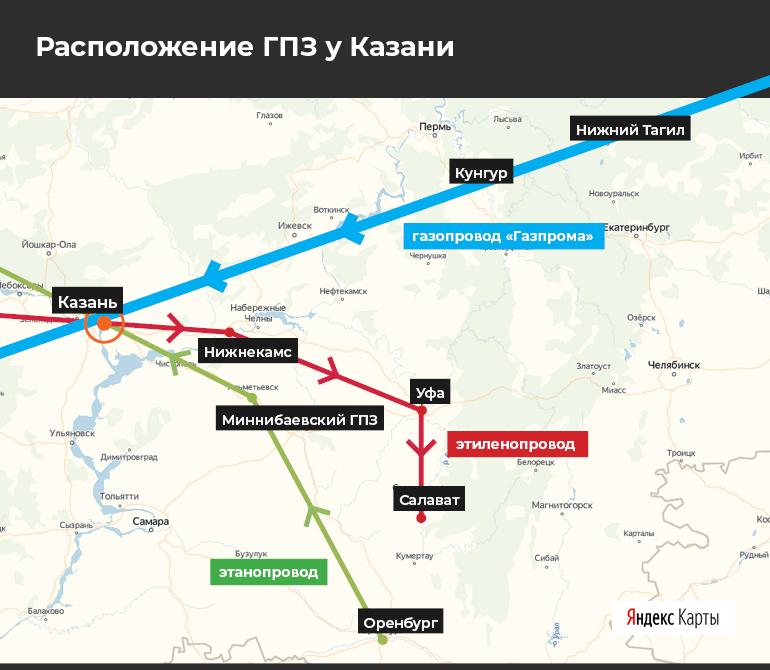

География. Точное месторасположение ГПЗ пока не определено. Название «Казанский» весьма условно — установку могут построить и в 20 км от города, и дальше.

Дело в том, что столица РТ географически удачно совмещает целый ряд жизненно необходимых источников для предприятия. Во-первых, у города проходит один из старейших и крупнейших магистральных газопроводов «Газпрома» — Уренгой – Помары – Ужгород, экспортирующий голубое топливо из Западной Сибири в Европу.

Во-вторых, через Казань идут мощнейшие магистральные трубопроводы: этанопровод и этиленопровод. Этанопровод тянется по направлению из Оренбурга в столицу РТ, по пути подпитываясь из Минибаевского ГПЗ «Татнефти» с «ответвлением» в Салават, и замыкается на «Казаньоргсинтезе». Этиленопровод проходит по маршруту Казань – Нижнекамск – Уфа – Стерлитамак – Салават. «Существенное преимущество — подключенность к общему этиленопроводу, буферной системе для перераспределения избытка этилена или компенсации дефицита», — отмечает Теляшев.

В-третьих, Казань находится на Волге, по которой можно отправлять крупнотоннажные грузы. В-четвертых, источники энергии — в городе три крупные ТЭЦ. Наконец, в-пятых, Казань — источник большого количества профессиональных кадров, которые понадобятся на предприятии.

Переработка. По магистральному газопроводу перекачиваются миллиарды кубических метров газа. В нем содержится до 4% этана и порядка 0,5–0,7% легких углеводородов. Установка ГПЗ должна выделить этан и ШФЛУ. Оба продукта могут быть либо переработаны на месте, либо отправлены другим потребителям. Разница в том, что если ШФЛУ можно «упаковать» в цистерны и вывезти, то летучий этан нужно либо сразу гнать через трубу, либо переработать здесь же. Основные продукты переработки этана — этилен и дальнейшие производные.

И тут встает главный вопрос: а кому в регионе нужен этан? Казалось бы, ответ прост — таифовскому «Казаньоргсинтезу». Однако эксперты подтверждают цифры Минигулова 2017 года — сейчас дефицит предприятия остается в районе 150 тыс. т этана в год. Планируемая же мощность ГПЗ, говорят на рынке, до 1 млн т в год. Куда же деть основной объем этана? Даже если допустить, что еще порядка 100 тыс. т поглотит «Газпром Салаватнефтехим» от Оренбургского ГПЗ, остается огромное количество продукта.

Ответ прост: без дополнительной переработки казанскому ГПЗ не обойтись. Теоретически нарастить мощности мог бы «Казаньоргсинтез», но, во-первых, ТАИФ и так напрягает все силы для строительства этиленового комплекса в Нижнекамске, а во-вторых, непонятно, зачем СИБУРу давать такой подарок конкуренту. «По логике вещей завод должен строиться рядом со своей газохимией», — не оставляет сомнений Алехин. «Если будет возводиться ГПЗ, то автоматом к нему пойдет второй „Оргсинтез“. Хотя бы в части пиролиза», — соглашается с этой логикой гендиректор «Инко-ТЭК», бывший гендиректор ОАО «ТАИФ-НК» Александр Бабынин.

Экология. Строительство гигантского газохимического комплекса в окрестностях Казани, безусловно, вряд ли вызовет восторг у жителей и экологических активистов. Наши собеседники на рынке уверяют, что при грамотной реализации проекта никакого вреда экологии ГПЗ не нанесет, и напоминают, что в европейских городах, например Вене, крупные нефтехимические производства расположены прямо в городской черте, а люди спокойно живут по соседству. Да и свой «ЗапСибНефтехим» СИБУР в этом смысле может всем показывать как образец. Тем не менее реакция на тот же МСЗ показывает, что PR проекта потребует колоссальных усилий.

Сбыт. Какие продукты получать на переделе — это уже следующий вопрос. «Термическая переработка углеводородного сырья направлена на получение „кирпичиков“ для всего весьма разветвленного нефтехимического „дерева“ — этилена, пропилена, бензола, толуола. От сырья зависит их выход, соотношение, спектр „побочных“ продуктов. Выбор направления дальнейшей переработки — вопрос рыночной стратегии владельцев предприятий», — говорит Теляшев.

Что касается рынков сбыта, то Казань обеспечивает близость к европейскому направлению. «Выбор площадки для нового предприятия позволит обеспечить поставки с оптимальными логистическими издержками в связи с расположением вблизи к рынкам сбыта», — считает Сафонова. Другой вопрос — конкуренция с многочисленными этиленовыми мегапроектами в России — той же Усть-Лугой, которая удачнее и дешевле с точки зрения логистики может работать по Европе. На восточное же направление, очевидно, у СИБУРа будет заточен «ЗапСибНефтехим».

СУДЬБА ТАИФА: ЧАСИКИ ТИКАЮТ?

Отдельный вопрос, окажется ли конкурентоспособен по сравнению с гипотетическим проектом СИБУРа нынешний «Казаньоргсинтез», уже существующий? Большие сомнения по поводу его рыночных перспектив есть и сейчас, когда угроза исходит из Сибири и Ленинградской области. Чего уж говорить о соперничестве с новым заводом под самым боком? Во-первых, проект СИБУРа, в отличие от жемчужины ТАИФа, будет обеспечен собственным сырьем. Во-вторых, там будут самые новые технологии, а значит, ниже и себестоимость. В-третьих, между двумя заводами неизбежно начнется конкуренция за кадры, зарплаты придется повышать, и это тоже ляжет нагрузкой на затраты. В-четвертых, можно ожидать, что возрастет давление на ТАИФ в части повышения безопасности и экологичности производства, а это тоже стоит денег.

Власти РТ понимают такой расклад, но при этом поддерживают проект. Складывается даже ощущение, что и Алехин, пользующийся большим уважением у руководства республики, отнюдь не просто так ушел в СИБУР, а направлен туда служить своеобразным связующим звеном, чтобы дело шло как по маслу. «А какая разница? И СИБУР — частники, и ТАИФ — частники», — объясняют логику наши собеседники. Если проект состоится, Татарстан получит новые налоги и рабочие места. А какой-то особенной по сравнению с федералами социальной ответственностью ТАИФ давно не блещет.

Есть, конечно, и более фантастические варианты, которые приходят на ум, исходя из текущего расклада. Почему бы СИБУРу, оправдывая наконец многолетние слухи, не выкупить КОС? Тогда станет ясно, где строить допмощности, и вопрос конкуренции был бы снят сам собой. Однако, по нашим данным, такие предложения ТАИФ в свое время отверг, а теперь покупать не готов уже СИБУР, который вошел во вкус строительства собственных мощностей.

Если СИБУР возведет в Казани как минимум ГПЗ и как максимум ГПЗ со своей переработкой, то в республике появится третий нефтегазохимический игрок после «Татнефти» и ТАИФа. Карта крупнейших нефтехимических инвесторов РТ изменится навсегда. Не забудем, что и на менделеевский «Аммоний» пришел федеральный игрок — миллиардер Роман Троценко. Так что, возможно, мы наблюдаем зарю новой эры татарстанской нефтегазохимии, которую вслед за другими отраслями прибирают к рукам федералы.

Комментарии 238

Редакция оставляет за собой право отказать в публикации вашего комментария.

Правила модерирования.